生前対策のご相談

1.現状分析 (最も重要)

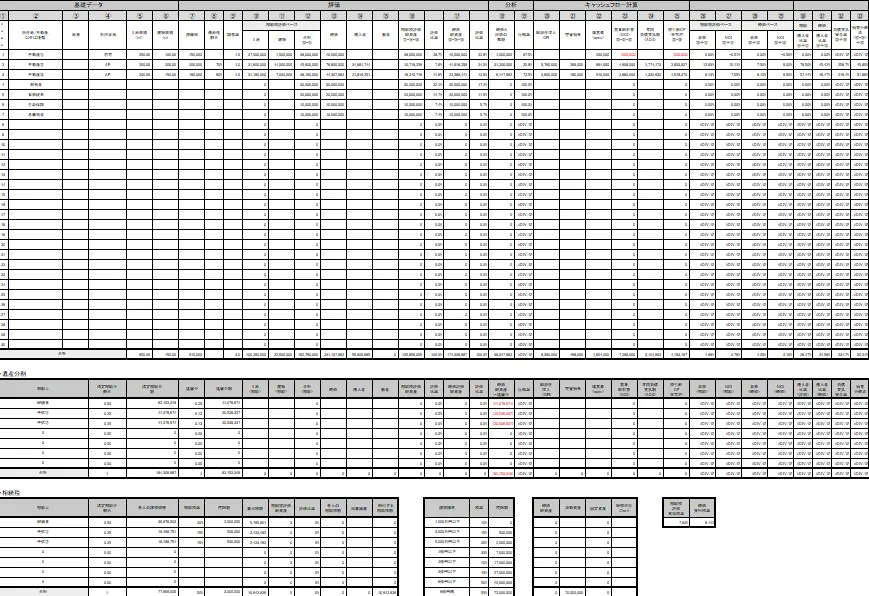

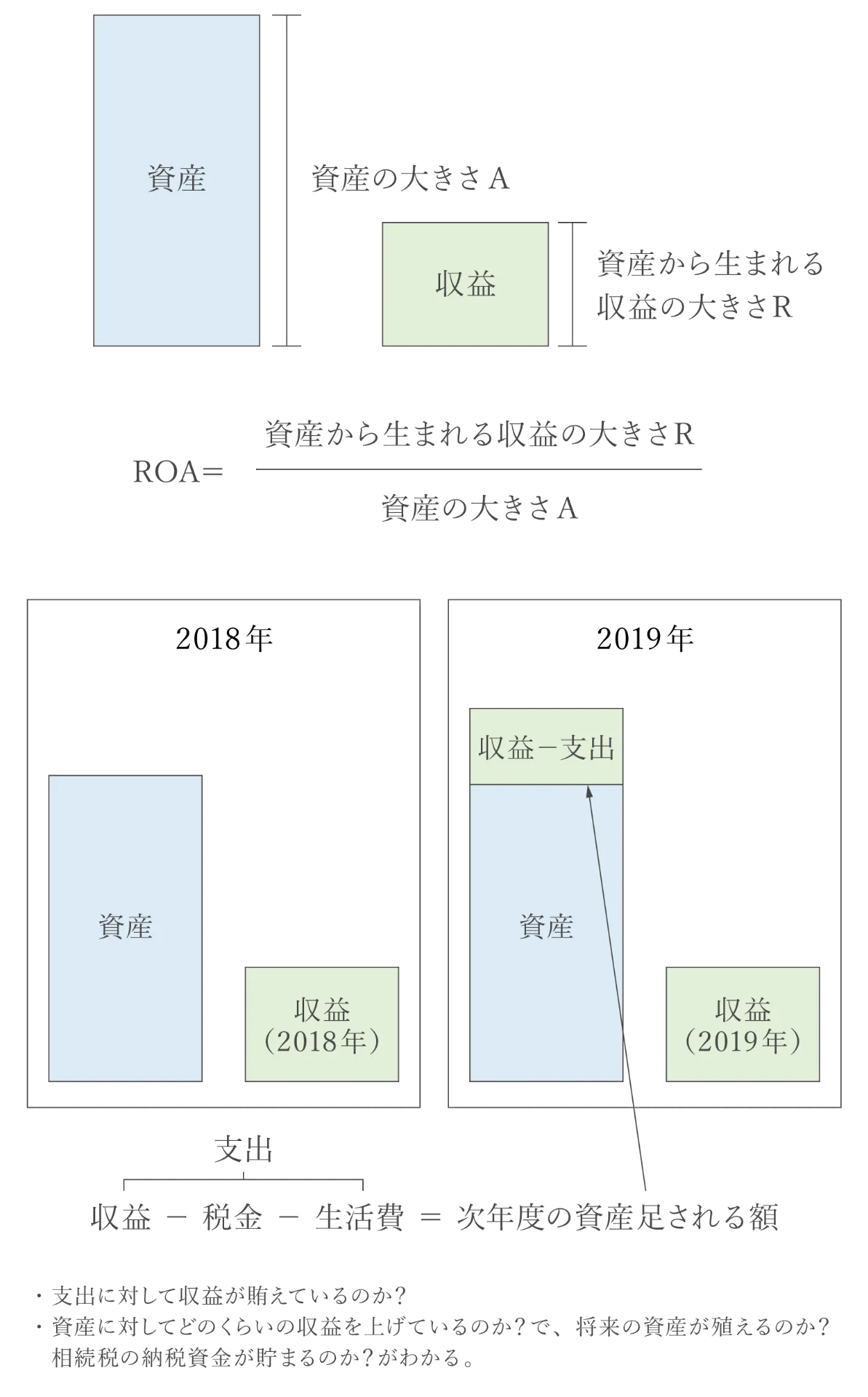

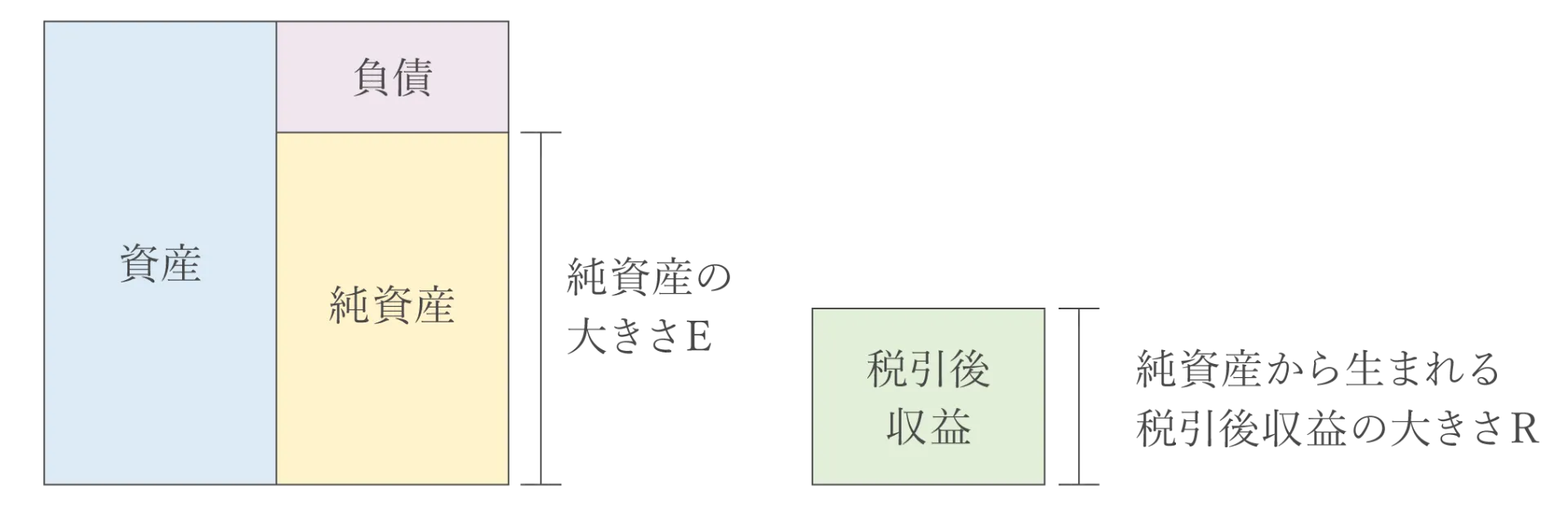

✅不動産ごとの価値を一覧で把握し、資産の全容と収益性や活用性を整理

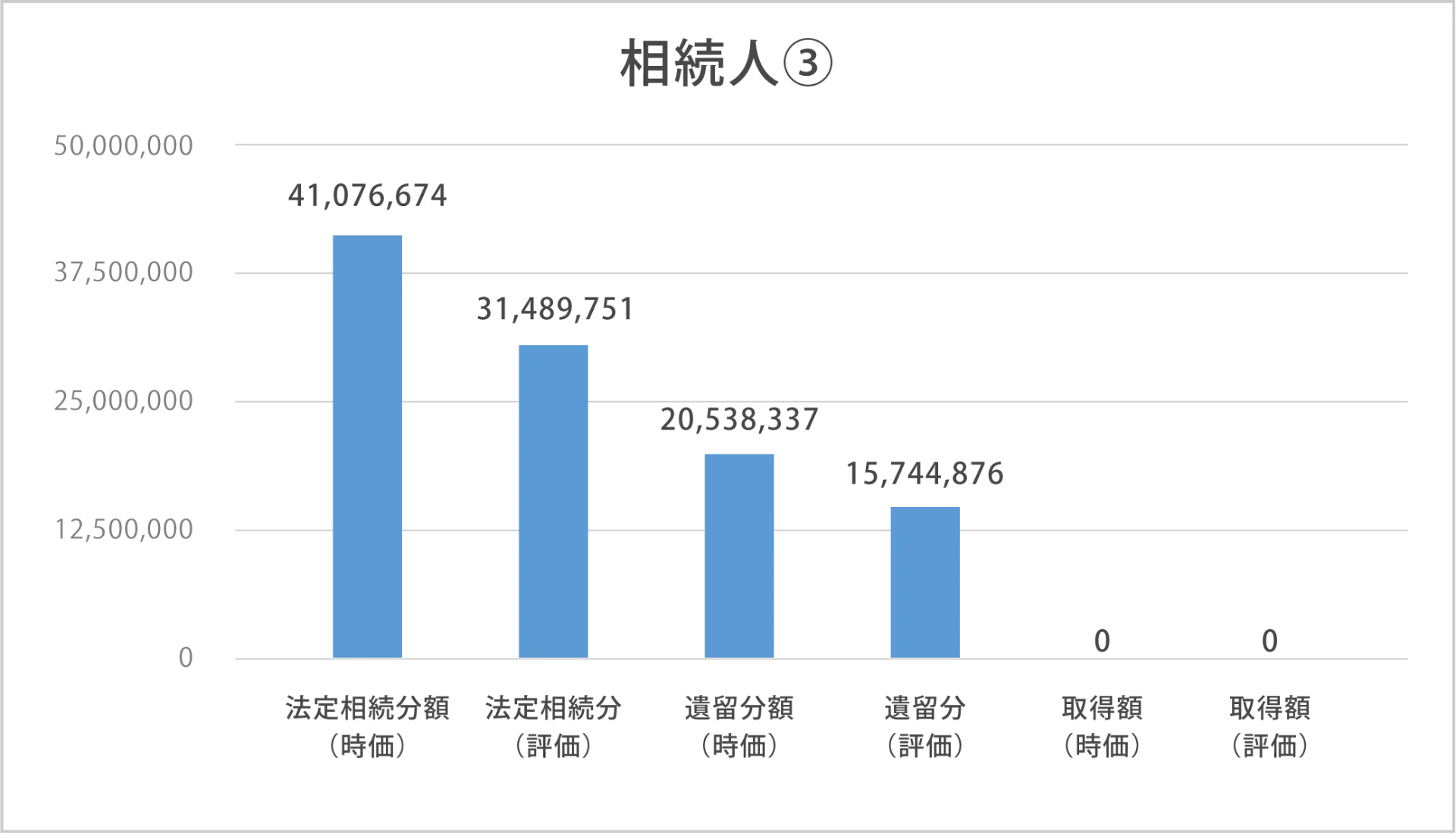

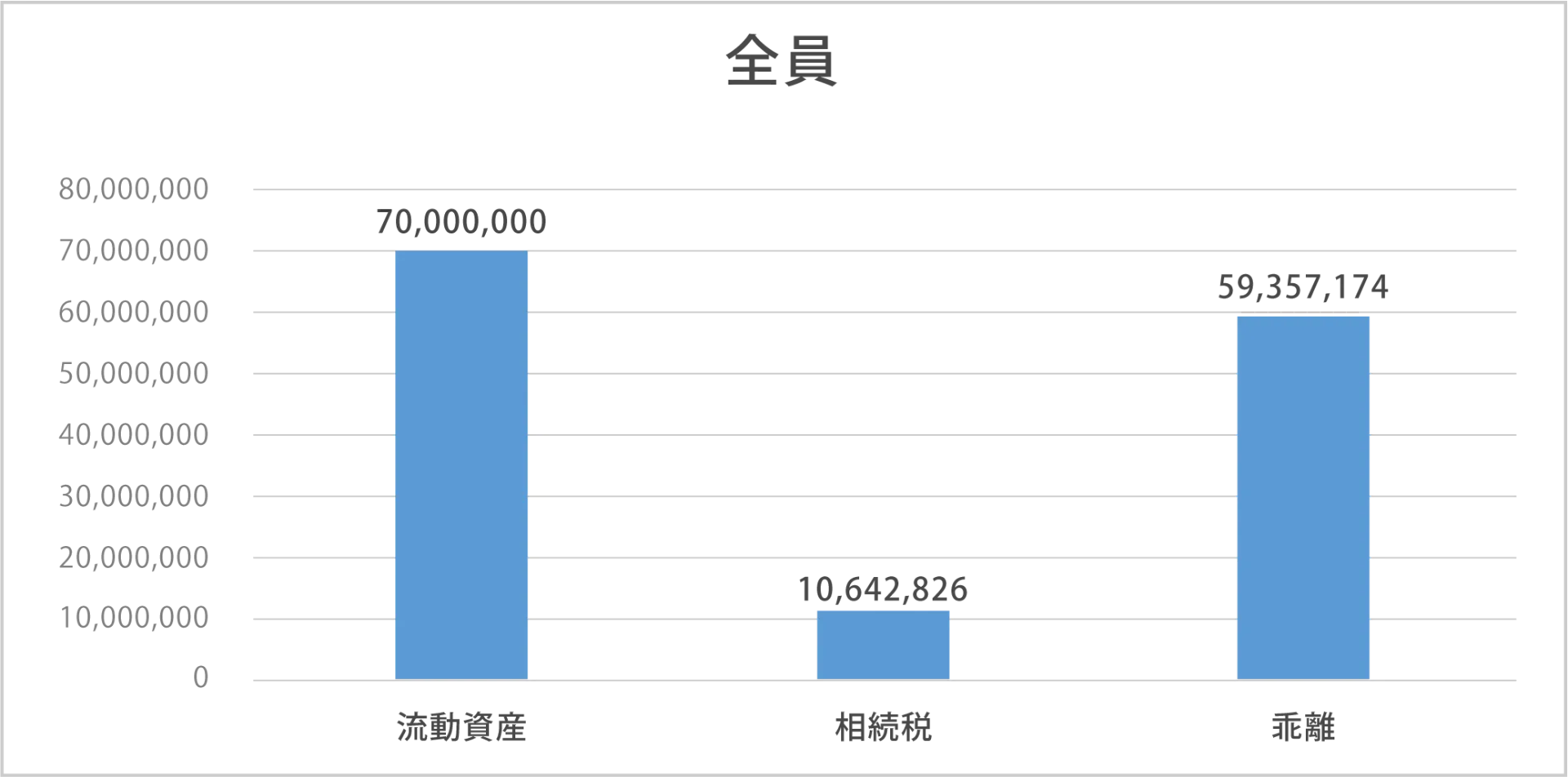

✅時価と相続税評価の乖離、法定相続分と遺留分、納税資金、収益率を分析

✅現在の問題点を明らかにし、将来起こりうる問題を明らかに

2.遺産分割対策 (家族関係を守る鍵)

✅親から受けた資金援助「特別受益」と親の介護に貢献した「寄与分」に留意

✅小規模宅地の特例、配偶者の税額軽減などの適用には、遺産の分け方が重要

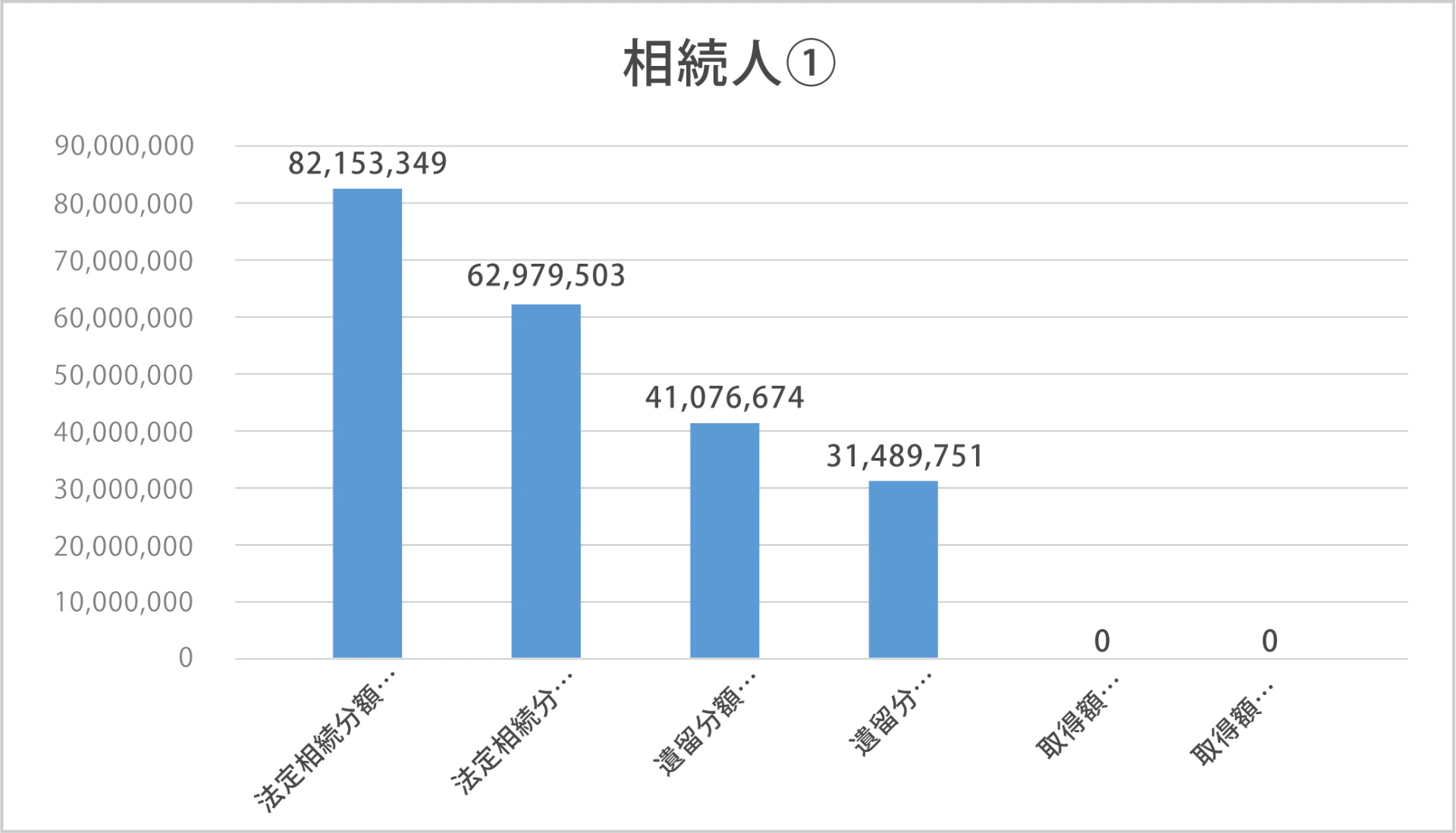

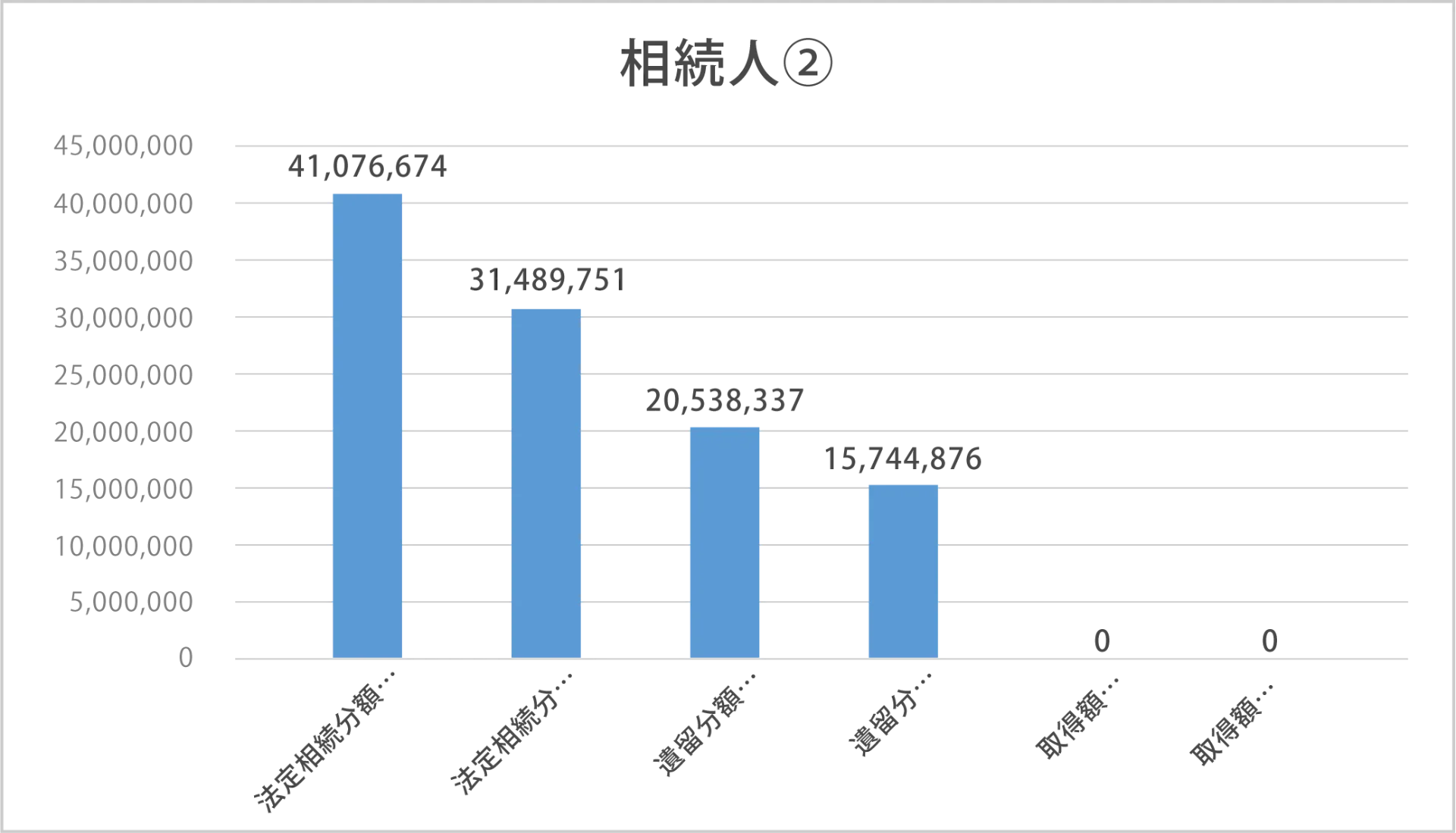

✅不動産の評価は、相続税評価格ではなく、実勢価格(時価)で協議

3.評価引下対策

✅不動産による評価圧縮 (例:1億円の不動産でも、評価額は8,000万円など)

✅アパート建築などは、本当に必要かどうかの見極めが重要

✅「借金=節税」ではなく、「不動産活用=節税」が正しい理解

4.生前贈与対策

✅相続税がかからない家庭は、無理に贈与する必要はない

✅暦年贈与、相続時精算課税を年齢と寿命を意識しながら使い分ける

✅教育資金贈与、住宅資金贈与など、特例制度をフル活用する

※相続対策には順番があり、適正な順番に従って一つずつ進めていかないと、逆効果になることがあります

1番の現状分析と2番の遺産分割対策ががしっかりできていないのに、3番と4番を先に進めたがる方が非常に多いのですが、評価の引き下げや生前贈与対策を優先してしまうと、遺産分割がスムーズにいかなくなってしまうことがありますのでご注意ください

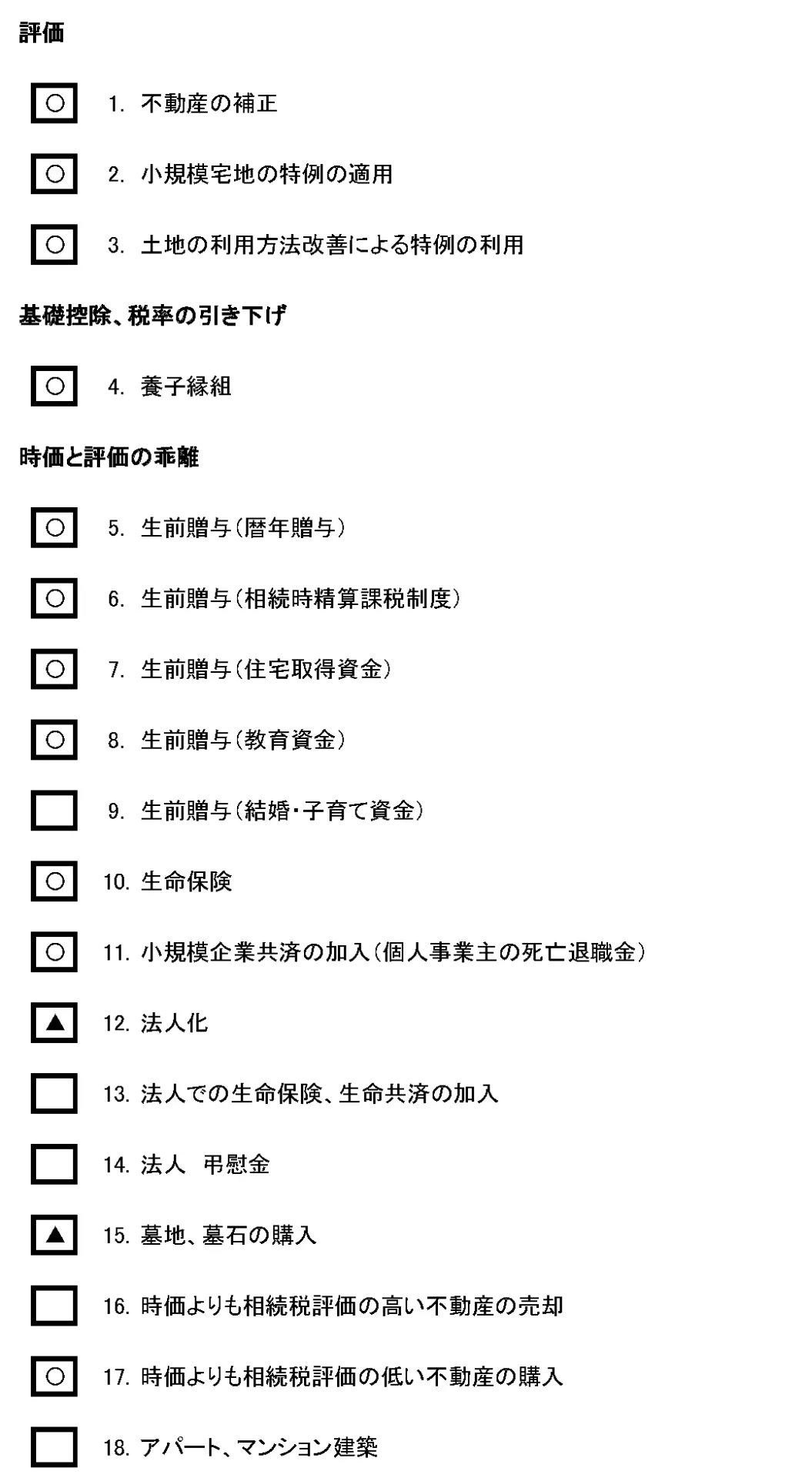

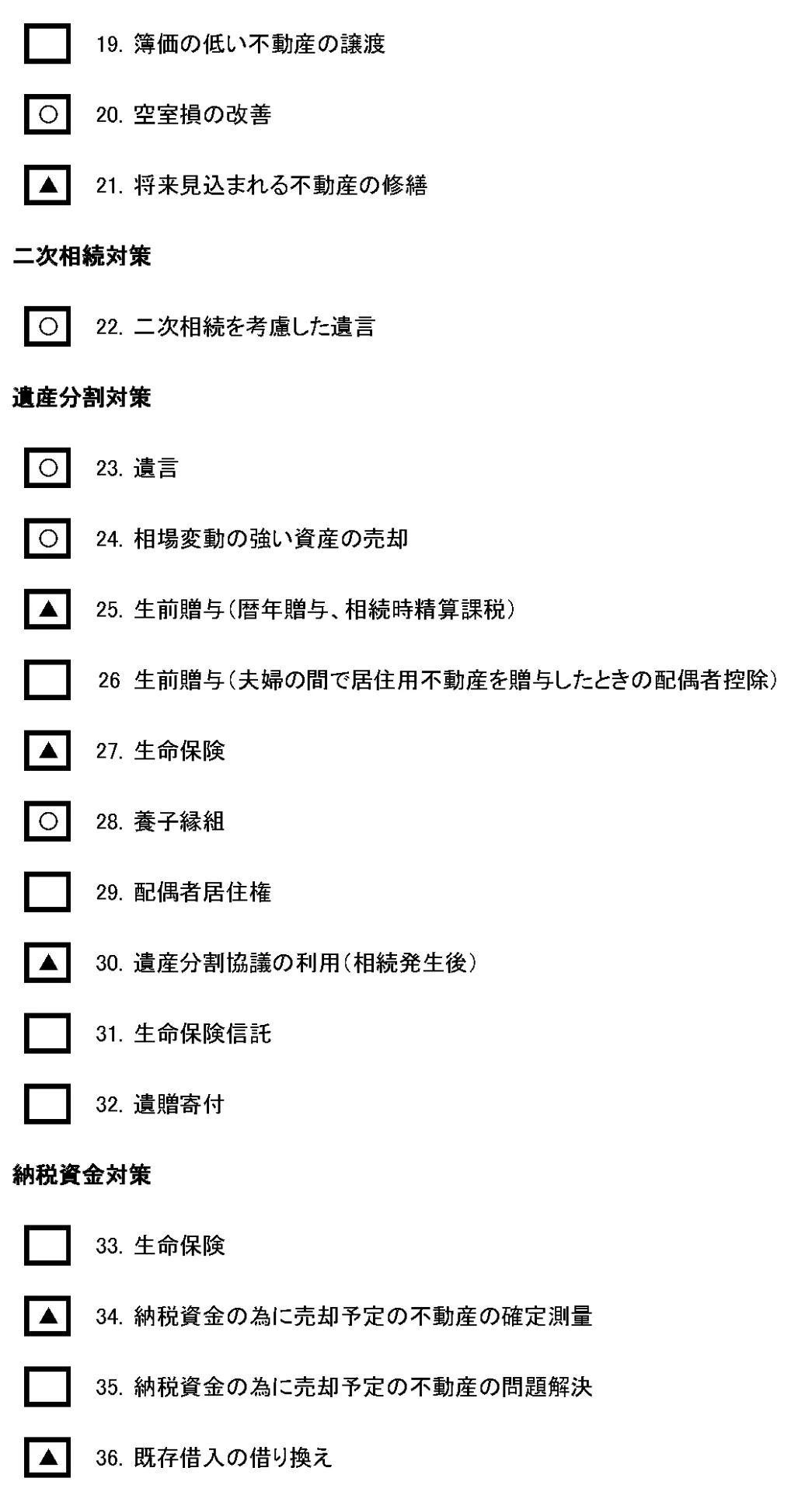

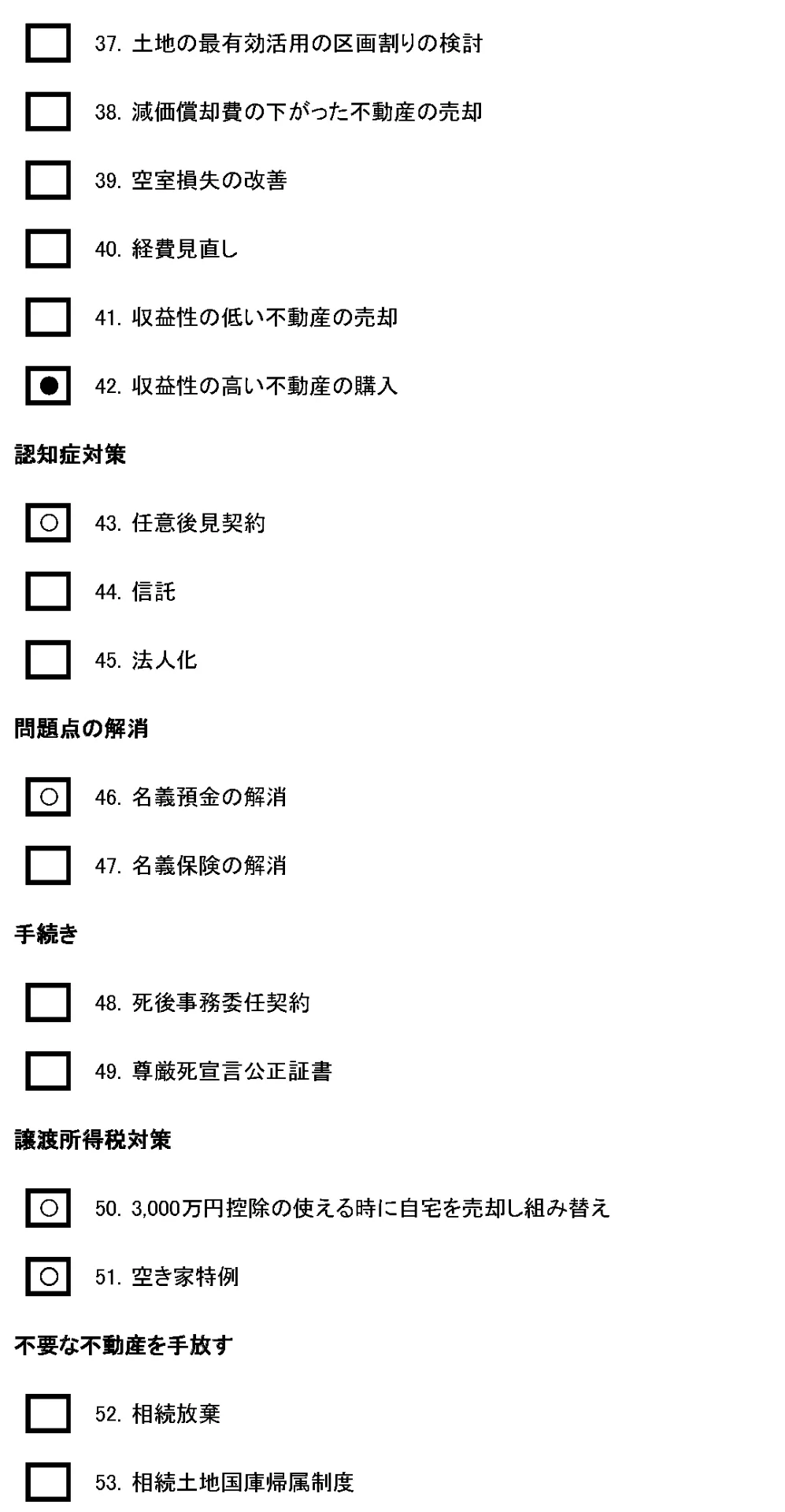

■弊社でできるアドバイス (一例)

・相続税額の試算

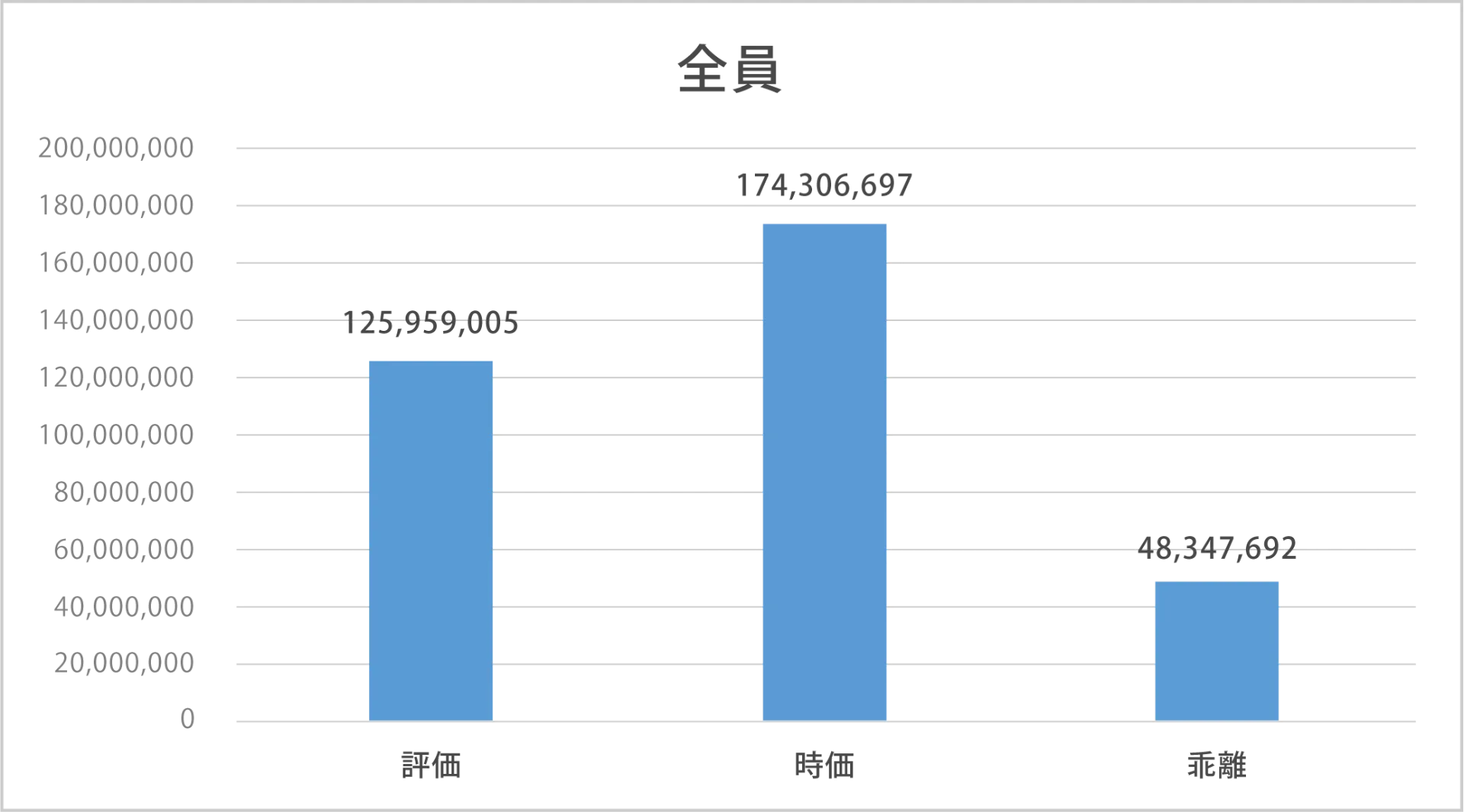

・相続税評価額と時価の乖離

・遺留分を侵害していないかの確認

・納税資金確保の有無の確認

・資産の対しての収益率が確保できているかの確認

・二次相続対策や遺言書の作成も対応可能